Isi kandungan:

- Apa itu 'Dana Hedge'

- Membatalkan 'Dana Lindung Nilai'

- Sejarah Dana Lindung Nilai

- 1. Mereka hanya terbuka kepada pelabur yang "terakreditasi" atau berkelayakan: Dana lindung nilai hanya dibenarkan untuk mengambil wang daripada pelabur-individu yang "berkelayakan" dengan pendapatan tahunan yang melebihi $ 200,000 untuk dua tahun yang lalu atau nilai bersih melebihi $ 1 juta, tidak termasuk kediaman utama mereka. Oleh itu, Suruhanjaya Sekuriti dan Bursa menganggap pelabur yang berkelayakan cukup sesuai untuk menangani potensi risiko yang timbul daripada mandat pelaburan yang lebih luas.

- Terdapat banyak strategi yang digunakan oleh pengurus tetapi di bawah adalah gambaran umum mengenai strategi yang sama.

- Dengan kata lain, terdapat mekanisme untuk membantu melindungi mereka yang melabur dalam dana lindung nilai. Selalunya, batasan bayaran seperti markah air tinggi digunakan untuk menghalang pengurus portfolio daripada dibayar pada pulangan yang sama dua kali. Caps fee juga mungkin disediakan untuk mencegah para pengurus mengambil risiko berlebihan.

- Apabila mencari dana lindung nilai yang berkualiti tinggi, penting bagi pelabur untuk mengenal pasti metrik yang penting bagi mereka dan hasil yang diperlukan untuk setiap. Garis panduan ini boleh berdasarkan nilai mutlak, seperti pulangan yang melebihi 20% setahun dalam tempoh lima tahun sebelumnya, atau mereka boleh relatif, seperti lima dana terulung paling tinggi dalam kategori tertentu.

- Dana lindung nilai luar pesisir ditubuhkan di luar Amerika Syarikat, biasanya di negara yang mempunyai cukai yang rendah atau bebas cukai. Ia menerima pelaburan daripada pelabur asing dan entiti U. S. yang dikecualikan cukai. Para pelabur ini tidak menanggung liabiliti cukai U. S. ke atas keuntungan yang diedarkan.

- Pengurus dana lindung nilai dikompensasikan dengan faedah yang dibawa; pendapatan mereka dari dana itu dikenakan cukai sebagai pulangan pelaburan berbanding dengan gaji atau pampasan untuk perkhidmatan yang diberikan. Yuran insentif dikenakan cukai pada kadar keuntungan modal jangka panjang sebanyak 20% berbanding dengan kadar cukai pendapatan biasa, di mana kadar tertinggi adalah 39. 6%. Ini mewakili penjimatan cukai yang ketara untuk pengurus dana lindung nilai.

- Rajaratnam ditangkap mendapatkan maklumat orang dalam dari Rajat Gupta, ahli lembaga Goldman Sachs. Sebelum berita itu disiarkan secara terbuka, Gupta didakwa menyampaikan maklumat bahawa Warren Buffett sedang membuat pelaburan di Goldman Sachs pada bulan September 2008 ketika krisis kewangan. Rajaratnam dapat membeli saham Goldman Sachs yang banyak dan membuat keuntungan yang tinggi pada saham tersebut dalam satu hari.

- Pengiklanan dana lindung nilai memerlukan penawaran produk pelaburan dana kepada pelabur terakreditasi atau perantara kewangan melalui cetak, televisyen dan internet. Dana lindung nilai yang ingin meminta (mengiklankan) pelabur mesti memfailkan "Borang D" dengan SEC sekurang-kurangnya 15 hari sebelum iklan tersebut bermula. Oleh kerana pengiklanan dana lindung nilai dilarang sama sekali sebelum mengangkat larangan ini, SEC sangat berminat dengan cara iklan digunakan oleh penerbit swasta, jadi ia telah membuat perubahan kepada pemfailan Form D.Dana yang membuat permintaan awam juga perlu memfailkan Borang D yang telah dipinda dalam masa 30 hari selepas penamatan tawaran. Kegagalan untuk mematuhi peraturan ini mungkin menyebabkan larangan membuat sekuriti tambahan selama setahun atau lebih.

Apa itu 'Dana Hedge'

Dana lindung nilai adalah pelaburan alternatif menggunakan dana terkumpul yang menggunakan banyak strategi yang berbeza untuk mendapatkan pulangan aktif, atau alpha, untuk pelabur mereka. Dana lindung nilai boleh diuruskan secara agresif atau menggunakan derivatif dan leveraj di pasaran domestik dan antarabangsa dengan matlamat untuk menghasilkan pulangan tinggi (sama ada dalam pengertian mutlak atau penanda aras pasaran tertentu). Adalah penting untuk ambil perhatian bahawa dana lindung nilai pada umumnya hanya boleh diakses oleh pelabur terakreditasi kerana mereka memerlukan kurang peraturan SEC daripada dana lain. Salah satu aspek yang membezakan industri dana lindung nilai ialah hakikat bahawa dana lindung nilai menghadapi kurang peraturan daripada dana bersama dan lain-lain kenderaan pelaburan.

- Lebih Lanjut mengenai Dana Lindung Nilai

-

Adakah Perdagangan Margin Punca Itu Crash Ethereum Flash Besar pada bulan Jun?

-

Berkshire Hathaway Menjadikan Pelaburan dalam Pilot Flying J

-

Buffett Kata Rakan Kongsi Perniagaan Ultimate …

-

Dana $ 500 Juta New Hedge Will Focus pada Cryptocurrency

Membatalkan 'Dana Lindung Nilai'

Setiap dana lindung nilai dibina untuk memanfaatkan peluang pasaran yang boleh dikenalpasti. Dana lindung nilai menggunakan strategi pelaburan yang berbeza dan oleh itu sering dikelaskan mengikut gaya pelaburan. Terdapat kepelbagaian yang besar dalam ciri-ciri risiko dan pelaburan di kalangan gaya.

Secara sah, dana lindung nilai paling sering ditubuhkan sebagai perkongsian terhad pelaburan swasta yang terbuka kepada bilangan pelabur yang terakreditasi dan memerlukan pelaburan minimum awal yang besar. Pelaburan dalam dana lindung nilai tidak cair kerana mereka sering menghendaki para pelabur menyimpan wang mereka dalam dana untuk sekurang-kurangnya satu tahun, satu masa yang dikenali sebagai tempoh penguncian. Pengeluaran juga mungkin berlaku pada selang tertentu seperti suku tahunan atau dua kali setahun.

Sejarah Dana Lindung Nilai

Bekas penulis dan ahli sosiologi syarikat Alfred Winslow Jones, AW Jones & Co. melancarkan dana lindung nilai pertama pada tahun 1949. Semasa menulis artikel tentang trend pelaburan semasa untuk Fortune pada tahun 1948 bahawa Jones diilhamkan untuk mencuba tangannya dalam menguruskan wang. Dia mengumpul $ 100,000 (termasuk $ 40,000 dari poketnya sendiri) dan menetapkan untuk mengurangkan risiko dalam memegang jawatan saham jangka panjang dengan menjual saham lain yang pendek. Inovasi pelaburan sekarang dirujuk sebagai model ekuiti lama / pendek klasik. Jones juga menggunakan leverage untuk meningkatkan pulangan.

Pada tahun 1952, Jones mengubah struktur kenderaan pelaburannya, menukarnya daripada perkongsian am kepada perkongsian terhad dan menambahkan yuran insentif sebanyak 20% sebagai rakan kongsi pengurusan. Sebagai pengurus wang pertama untuk menggabungkan penjualan pendek, penggunaan leverage, berkongsi risiko melalui perkongsian dengan pelabur lain dan sistem pampasan berdasarkan prestasi pelaburan, Jones memperoleh tempatnya dalam melabur sejarah sebagai bapa dana lindung nilai.

Dana lindung nilai terus mengatasi kebanyakan dana bersama pada tahun 1960-an dan mendapat populariti lagi apabila artikel 1966 di Fortune menyoroti pelaburan yang tidak jelas yang mengatasi setiap dana bersama di pasaran dengan angka dua angka sepanjang tahun lalu dan tinggi dua angka selama lima tahun yang lalu. Walau bagaimanapun, apabila trend dana lindung nilai berkembang, dalam usaha untuk memaksimumkan pulangan, banyak dana berpaling dari strategi Jones, yang memberi tumpuan kepada pemilihan saham ditambah dengan lindung nilai dan memilih sebaliknya untuk melibatkan diri dalam strategi yang lebih berisiko berdasarkan leverage jangka panjang. Taktik-taktik ini membawa kepada kerugian besar pada tahun 1969-70, diikuti oleh beberapa penutupan dana lindung nilai semasa pasaran beruang tahun 1973-74.

Industri ini agak tenang selama lebih dari dua dekad sehingga artikel 1986 dalam Pelabur Institusi menganggap prestasi dua angka Julian Robertson Tiger Fund. Dengan dana lindung nilai tinggi sekali lagi menangkap perhatian orang ramai dengan prestasi cemerlang, pelabur berbondong-bondong ke industri yang kini menawarkan beribu-ribu dana dan pelbagai strategi eksotik yang semakin meningkat, termasuk perdagangan mata wang dan derivatif seperti niaga hadapan dan opsyen.

Pengurus wang berprofil tinggi meninggalkan industri dana bersama tradisional dalam beramai-ramai pada awal 1990-an, mencari kemasyhuran dan kekayaan sebagai pengurus dana lindung nilai. Malangnya, sejarah mengulangi sendiri pada akhir 1990-an dan ke awal tahun 2000 sebagai beberapa dana lindung nilai berprofil tinggi, termasuk Robertson, gagal dalam fesyen yang luar biasa. Sejak era itu, industri dana lindung nilai telah berkembang dengan ketara. Kini industri dana lindung nilai adalah jumlah aset yang besar di bawah pengurusan dalam industri bernilai lebih daripada $ 3. 2 trilion mengikut Laporan Dana Hedge Global Preqin 2016.

Jumlah dana lindung nilai operasi telah berkembang juga. Terdapat kira-kira 2,000 dana lindung nilai pada tahun 2002. Jumlah itu meningkat kepada lebih kurang 10, 000 menjelang 2015. Bagaimanapun, pada tahun 2016, jumlah dana lindung nilai sedang menurun lagi berdasarkan data daripada Penyelidikan Dana Hedge. Berikut adalah penerangan ciri-ciri yang lazim kepada kebanyakan dana lindung nilai kontemporari.

Ciri Utama Dana Lindung Nilai

1. Mereka hanya terbuka kepada pelabur yang "terakreditasi" atau berkelayakan: Dana lindung nilai hanya dibenarkan untuk mengambil wang daripada pelabur-individu yang "berkelayakan" dengan pendapatan tahunan yang melebihi $ 200,000 untuk dua tahun yang lalu atau nilai bersih melebihi $ 1 juta, tidak termasuk kediaman utama mereka. Oleh itu, Suruhanjaya Sekuriti dan Bursa menganggap pelabur yang berkelayakan cukup sesuai untuk menangani potensi risiko yang timbul daripada mandat pelaburan yang lebih luas.

2. Mereka menawarkan lindung nilai pelaburan yang lebih luas daripada dana lain: Semula pelaburan dana lindung nilai hanya dibatasi oleh mandatnya. Dana lindung nilai pada dasarnya boleh melabur dalam apa-apa tanah, hartanah, saham, derivatif, dan mata wang. Sebaliknya, dana bersama harus pada dasarnya berpegang kepada stok atau bon, dan biasanya hanya bertahan lama.

3. Mereka sering menggunakan leverage: Dana lindung nilai akan sering menggunakan wang yang dipinjam untuk menguatkan pulangan mereka.Seperti yang kita lihat semasa krisis kewangan tahun 2008, leverage juga boleh menghapuskan dana lindung nilai.

4. Struktur bayaran: Daripada mengecaj nisbah perbelanjaan sahaja, dana lindung nilai mengenakan kedua-dua nisbah perbelanjaan dan yuran prestasi. Struktur bayaran ini dikenali sebagai "Dua dan Dua Puluh" -a 2% pengurusan yuran yuran dan kemudian potongan 20% dari apa-apa keuntungan yang dijana.

Terdapat ciri-ciri yang lebih spesifik yang menentukan dana lindung nilai, tetapi pada dasarnya, kerana mereka adalah kenderaan pelaburan swasta yang hanya membenarkan individu kaya untuk melabur, dana lindung nilai dapat cukup banyak melakukan apa yang mereka inginkan selagi mereka mendedahkan strategi terlebih dahulu kepada para pelabur . Lintang yang luas ini mungkin sangat berisiko, dan kadang-kadang ia boleh. Sebahagian daripada tamparan kewangan yang paling hebat telah melibatkan dana lindung nilai. Yang berkata, fleksibiliti yang diberikan kepada dana lindung nilai telah menyebabkan beberapa pengurus wang yang paling berbakat menghasilkan beberapa pulangan jangka panjang yang mengagumkan.

Dana lindung nilai pertama ditubuhkan pada akhir 1940-an sebagai kenderaan ekuiti lindung nilai yang panjang / pendek. Baru-baru ini, pelabur institusi - dana pencen korporat dan awam, endowmen dan amanah, dan jabatan amanah bank-telah memasukkan dana lindung nilai sebagai satu segmen portfolio yang pelbagai.

Penting untuk diperhatikan bahawa "lindung nilai" sebenarnya amalan cuba mengurangkan risiko, tetapi matlamat dana lindung nilai adalah untuk memaksimumkan pulangan pelaburan. Nama ini kebanyakannya bersejarah, kerana dana lindung nilai pertama cuba melindung nilai terhadap risiko penurunan pasaran beruang dengan memendekkan pasaran. (Dana bersama umumnya tidak memasuki jawatan pendek sebagai salah satu matlamat utama mereka). Pada masa kini, dana lindung nilai menggunakan berpuluh-puluh strategi yang berbeza, jadi tidak tepat untuk mengatakan bahawa dana lindung nilai hanya "risiko lindung nilai." Malah, kerana pengurus dana lindung nilai membuat pelaburan spekulatif, dana ini boleh membawa lebih banyak risiko daripada keseluruhan pasaran.

Berikut adalah beberapa risiko dana lindung nilai:

1. Strategi pelaburan tertumpu mendedahkan dana lindung nilai kepada kerugian yang berpotensi besar.

2. Dana lindung nilai biasanya memerlukan pelabur untuk mengunci wang untuk tempoh bertahun-tahun.

3. Penggunaan leverage, atau wang yang dipinjam, boleh mengubah apa yang akan menjadi kerugian kecil kepada kerugian yang besar.

Strategi Dana Lindung Nilai

Terdapat banyak strategi yang digunakan oleh pengurus tetapi di bawah adalah gambaran umum mengenai strategi yang sama.

Pasaran ekuiti neutral: Dana ini cuba untuk mengenal pasti sekuriti ekuiti yang terlalu tinggi dan undervalued sementara meneutralkan pendedahan portfolio terhadap risiko pasaran dengan menggabungkan kedudukan panjang dan pendek. Portfolio biasanya berstruktur untuk menjadi pasaran, industri, sektor, dan dolar netral, dengan portfolio beta sekitar sifar. Ini dicapai dengan memegang jawatan ekuiti yang panjang dan pendek dengan pendedahan yang hampir sama dengan faktor-faktor pasaran atau sektor yang berkaitan. Kerana gaya ini mencari pulangan mutlak, penanda aras biasanya kadar bebas risiko.

- Arbitrase boleh ditukar: Strategi ini cuba mengeksploitasi salah laku dalam sekuriti boleh tukar korporat, seperti bon boleh tukar, waran, dan saham pilihan yang boleh ditukar.Pengurus dalam kategori ini membeli atau menjual sekuriti ini dan kemudian melindung nilai sebahagian atau semua risiko yang berkaitan. Contoh paling mudah ialah membeli bon boleh tukar dan lindung nilai komponen ekuiti risiko bon dengan memendekkan stok yang berkaitan. Di samping mengumpul kupon di atas bon boleh tukar yang mendasar, strategi arbitraj boleh tukar boleh menghasilkan wang jika kemeruapan yang dijangkakan oleh aset pendasar meningkat disebabkan oleh pilihan tertanam, atau jika harga aset asas meningkat dengan pesat. Bergantung kepada strategi lindung nilai, strategi itu juga akan menghasilkan wang jika kualiti kredit penerbit meningkat.

- Arbitraj pendapatan tetap: Dana ini cuba untuk mengenal pasti sekuriti pendapatan tetap (undi) yang lebih rendah dan dinilai semula berdasarkan terutamanya berdasarkan jangkaan perubahan dalam struktur istilah atau kualiti kredit dari pelbagai isu atau sektor pasaran. Portfolio pendapatan tetap pada umumnya dinentralisasi terhadap pergerakan pasaran arah kerana portfolios menggabungkan kedudukan yang panjang dan pendek, oleh itu tempoh portfolio hampir kepada sifar.

- Sekuriti yang tertekan: Portfolio sekuriti tertekan dilaburkan dalam kedua-dua hutang dan ekuiti syarikat yang berada dalam atau hampir muflis. Kebanyakan pelabur tidak bersedia untuk kesulitan undang-undang dan rundingan dengan pemiutang dan penuntut lain yang biasa dengan syarikat yang bermasalah. Pelabur tradisional lebih suka memindahkan risiko tersebut kepada orang lain apabila syarikat berada dalam bahaya lalai. Selain itu, banyak pelabur dihalang daripada memegang sekuriti yang ingkar atau berisiko lalai. Kerana ketidakcekalan relatif hutang dan ekuiti yang bermasalah, jualan pendek adalah sukar, jadi kebanyakan dana sudah lama.

- Penggabungan arbitraj: Penggabungan arbitraj, yang juga dikenali sebagai "arbitraj perjanjian," bertujuan untuk menangkap harga di antara harga pasaran sekuriti korporat semasa dan nilai mereka apabila berjaya menyelesaikan pengambilalihan, penggabungan, spin-off, atau transaksi serupa yang melibatkan lebih banyak daripada satu syarikat. Dalam arbitraj penggabungan, peluang biasanya melibatkan pembelian stok syarikat sasaran selepas pengumuman penggabungan dan pengurangan jumlah wajar saham perusahaan yang diperoleh.

- Ekuiti yang dijanjikan: Strategi ekuiti terjejas cuba mengenalpasti sekuriti ekuiti yang dinilai terlalu tinggi dan undervalu. Portfolio biasanya tidak berstruktur untuk menjadi pasaran, industri, sektor, dan dolar netral, dan mereka mungkin sangat tertumpu. Sebagai contoh, nilai jawatan pendek mungkin hanya sebahagian kecil daripada nilai jawatan panjang dan portfolio mungkin mempunyai pendedahan yang panjang kepada pasaran ekuiti. Ekuiti yang dipegang adalah strategi strategi dana lindung nilai terbesar dari segi aset di bawah pengurusan. Ia juga dikenali sebagai strategi ekuiti panjang / pendek.

- Pasaran yang berkembang: Dana ini memberi tumpuan kepada pasaran baru muncul dan kurang matang. Kerana jualan pendek tidak dibenarkan di kebanyakan pasaran yang baru muncul dan kerana niaga hadapan dan opsyen mungkin tidak tersedia, dana ini cenderung untuk panjang.

- Dana dana: Dana dana (FOF) adalah dana yang melabur dalam beberapa dana lindung nilai. FOF biasa melabur dalam dana 10-30 lindung nilai dan beberapa FOFs lebih pelbagai. Walaupun pelabur FOF boleh mencapai kepelbagaian di kalangan pengurus dan strategi dana lindung nilai, mereka perlu membayar dua lapisan yuran: satu kepada pengurus dana lindung nilai, dan yang lain kepada pengurus FOF. FOF biasanya lebih mudah diakses oleh pelabur individu dan lebih cair.

- Pengurus Dana Lindung Nilai Struktur Bayar

- Pengurus dana lindung nilai terkenal dengan struktur tipis 2 dan 20 mereka di mana pengurus dana menerima 2% aset dan 20% keuntungan setiap tahun. Ia adalah 2% yang mendapat kritikan, dan ia tidak sukar untuk melihat mengapa. Walaupun pengurus dana lindung nilai kehilangan wang, dia masih mendapat 2% aset. Sebagai contoh, seorang pengurus yang menyelia dana $ 1 bilion boleh menjimatkan $ 20 juta setahun sebagai pampasan tanpa mengangkat jari.

Dengan kata lain, terdapat mekanisme untuk membantu melindungi mereka yang melabur dalam dana lindung nilai. Selalunya, batasan bayaran seperti markah air tinggi digunakan untuk menghalang pengurus portfolio daripada dibayar pada pulangan yang sama dua kali. Caps fee juga mungkin disediakan untuk mencegah para pengurus mengambil risiko berlebihan.

Cara Pilih Dana Hedge

Dengan dana lindung nilai yang banyak di dalam alam semesta pelaburan, adalah penting bagi pelabur mengetahui apa yang mereka cari untuk menyelaraskan proses ketekunan wajar dan membuat keputusan tepat pada masanya dan sesuai.

Apabila mencari dana lindung nilai yang berkualiti tinggi, penting bagi pelabur untuk mengenal pasti metrik yang penting bagi mereka dan hasil yang diperlukan untuk setiap. Garis panduan ini boleh berdasarkan nilai mutlak, seperti pulangan yang melebihi 20% setahun dalam tempoh lima tahun sebelumnya, atau mereka boleh relatif, seperti lima dana terulung paling tinggi dalam kategori tertentu.

Garis Panduan Prestasi Mutlak

Pedoman pertama pelabur perlu menetapkan apabila memilih dana adalah kadar pulangan tahunan. Katakanlah bahawa kami ingin mencari dana dengan pulangan tahunan lima tahun yang melebihi pulangan pada Indeks Bon Kerajaan Kerajaan Citigroup (WGBI) sebanyak 1%. Penapis ini akan menghapuskan semua dana yang mengatasi indeks dalam tempoh masa yang lama, dan ia boleh diselaraskan berdasarkan prestasi indeks dari masa ke masa.

Pedoman ini juga akan mendedahkan dana dengan pulangan yang lebih tinggi yang diharapkan, seperti dana makro global, dana jangka panjang / pendek yang bias panjang, dan beberapa yang lain.Tetapi jika ini bukan jenis dana yang dicari oleh pelabur, maka mereka juga mesti menetapkan garis panduan untuk penyelewengan standard. Sekali lagi, kami akan menggunakan WGBI untuk mengira sisihan piawai bagi indeks dalam tempoh lima tahun sebelumnya. Mari kita anggap kita menambah 1% kepada hasil ini, dan menetapkan nilai itu sebagai panduan untuk sisihan piawai. Dana yang mempunyai sisihan piawai lebih besar daripada garis panduan juga boleh dihapuskan dari pertimbangan selanjutnya.

Malangnya, pulangan tinggi tidak semestinya membantu untuk mengenal pasti dana yang menarik. Dalam sesetengah kes, dana lindung nilai mungkin telah menggunakan strategi yang menyokong, yang mendorong prestasi lebih tinggi daripada biasa untuk kategorinya. Oleh itu, apabila dana tertentu telah dikenalpasti sebagai pelaksana tinggi, penting untuk mengenal pasti strategi dana dan membandingkan pulangannya dengan dana lain dalam kategori yang sama. Untuk melakukan ini, seorang pelabur boleh menubuhkan garis panduan dengan menghasilkan analisa rekan dana yang sama. Sebagai contoh, seseorang mungkin menubuhkan persentil ke-50 sebagai garis panduan untuk menapis dana.

Sekarang pelabur mempunyai dua garis panduan yang semua dana perlu dipertimbangkan untuk pertimbangan selanjutnya. Walau bagaimanapun, memohon kedua-dua garis panduan ini masih meninggalkan banyak dana untuk menilai dalam masa yang munasabah. Garis panduan tambahan perlu diwujudkan, tetapi garis panduan tambahan tidak semestinya terpakai di seluruh alam semesta dana. Sebagai contoh, garis panduan untuk dana arbitraj penggabungan akan berbeza daripada dana untuk dana netral pasaran jangka pendek.

Garis Panduan Prestasi Relatif

Untuk memudahkan pencarian pelabur untuk dana berkualiti tinggi yang tidak hanya memenuhi garis panduan awal dan risiko awal tetapi juga memenuhi garis panduan khusus strategi, langkah seterusnya adalah untuk menetapkan satu set garis panduan relatif. Metrik prestasi relatif harus selalu berdasarkan kategori atau strategi tertentu. Sebagai contoh, tidak adil untuk membandingkan dana makro global yang dimiliki dengan dana ekuiti yang panjang dan / atau pendek.

Untuk menubuh garis panduan untuk strategi tertentu, pelabur boleh menggunakan pakej perisian analisis (seperti Morningstar) untuk mengenal pasti alam semesta dana menggunakan strategi yang sama. Kemudian, analisis rakan sebaya akan mendedahkan banyak statistik, dipecah menjadi kuartil atau ramuan, untuk alam semesta itu.

Ambang bagi setiap garis panduan mungkin hasil untuk setiap metrik yang memenuhi atau melebihi persentil ke-50. Seorang pelabur boleh melonggarkan garis panduan dengan menggunakan persentil ke-60 atau mengetatkan garis panduan dengan menggunakan persentil ke-40. Menggunakan persentil ke-50 di semua metrik biasanya menyaring semua tetapi beberapa dana lindung nilai untuk pertimbangan tambahan. Di samping itu, penubuhan garis panduan ini membolehkan fleksibiliti untuk menyesuaikan garis panduan memandangkan persekitaran ekonomi mungkin memberi kesan kepada pulangan mutlak untuk beberapa strategi.

Berikut ialah senarai bunyi metrik utama untuk digunakan untuk menetapkan garis panduan:

Pulangan tahunan lima tahun

Sisa piawai

- Slaid sisihan piawai

- Bulan ke pengembalian / pengurangan maksimum

- Sasar penurunan

- Garis panduan ini akan membantu menghapuskan banyak dana di alam semesta dan mengenal pasti jumlah dana yang boleh digunakan untuk analisis selanjutnya.Seorang pelabur juga mungkin ingin mempertimbangkan garis panduan lain yang boleh mengurangkan lagi jumlah dana untuk menganalisis atau mengenal pasti dana yang memenuhi kriteria tambahan yang mungkin relevan dengan pelabur. Beberapa contoh garis panduan lain termasuk:

- Saiz Dana / Firma Saiz: Garis panduan untuk saiz mungkin minimum atau maksimum bergantung kepada keutamaan pelabur. Contohnya, pelabur institusi sering melabur sejumlah besar dana bahawa firma atau firma mesti mempunyai saiz minimum untuk menampung pelaburan yang besar. Bagi pelabur lain, dana yang terlalu besar mungkin menghadapi cabaran masa hadapan menggunakan strategi yang sama untuk menandingi kejayaan masa lalu. Ini mungkin berlaku untuk dana lindung nilai yang melabur dalam ruang ekuiti cap kecil.

Rekod Trek: Jika pelabur mahu dana memiliki rekod prestasi minimum 24 atau 36 bulan, garis panduan ini akan menghapuskan mana-mana dana baru. Walau bagaimanapun, kadang-kadang pengurus dana akan meninggalkan untuk memulakan dana mereka sendiri dan walaupun dana itu baru, prestasi pengurus dapat dikesan untuk jangka masa yang lebih lama.

- Pelaburan Minimum: Kriteria ini sangat penting bagi pelabur yang lebih kecil kerana banyak dana mempunyai minimum yang dapat menjadikannya sukar untuk mempelbagaikan dengan baik. Pelaburan minimum dana juga boleh memberi petunjuk tentang jenis pelabur dalam dana. Minimum yang lebih besar mungkin menunjukkan bahagian pelabur institusi yang lebih tinggi, sementara minimum yang minimum mungkin menunjukkan sejumlah besar pelabur individu.

- Terma Penebusan: Terma ini mempunyai implikasi untuk kecairan dan menjadi sangat penting apabila portfolio keseluruhan sangat cair. Tempoh penguncian yang lebih lama adalah lebih sukar untuk dimasukkan ke dalam portfolio, dan tempoh penebusan yang lebih lama daripada sebulan dapat memberikan beberapa cabaran semasa proses pengurusan portfolio. Garis panduan boleh dilaksanakan untuk menghapuskan dana yang terkunci apabila portfolio sudah tidak cair, manakala garis panduan ini boleh dilonggarkan apabila portfolio mempunyai kecairan yang mencukupi.

- Bagaimana Keuntungan Dana Hedge Did Cukai?

- Apabila dana hedge U. S. domestik pulangan keuntungan kepada pelaburnya, wang tersebut tertakluk kepada cukai keuntungan modal. Kadar keuntungan modal jangka pendek dikenakan untuk keuntungan pelaburan yang dipegang selama kurang dari satu tahun, dan ia sama dengan kadar cukai pelabur ke atas pendapatan biasa. Bagi pelaburan yang dipegang selama lebih daripada satu tahun, kadarnya tidak lebih daripada 15% untuk kebanyakan pembayar cukai, tetapi ia boleh mencapai setinggi 20% dalam kurungan cukai tinggi. Cukai ini dikenakan kepada kedua-dua U. S. dan pelabur asing.

Dana lindung nilai luar pesisir ditubuhkan di luar Amerika Syarikat, biasanya di negara yang mempunyai cukai yang rendah atau bebas cukai. Ia menerima pelaburan daripada pelabur asing dan entiti U. S. yang dikecualikan cukai. Para pelabur ini tidak menanggung liabiliti cukai U. S. ke atas keuntungan yang diedarkan.

Dana Hedge Cara Menghindari Membayar Cukai

Banyak dana lindung nilai yang berstruktur untuk memanfaatkan minat yang dibawa. Di bawah struktur ini, dana dianggap sebagai perkongsian. Pengasas dan pengurus dana adalah rakan kongsi umum, manakala pelabur adalah rakan kongsi yang terhad.Pengasas juga memiliki syarikat pengurusan yang menjalankan dana lindung nilai. Pengurus memperoleh yuran prestasi sebanyak 20% kepentingan dibawa sebagai rakan kongsi umum dana.

Pengurus dana lindung nilai dikompensasikan dengan faedah yang dibawa; pendapatan mereka dari dana itu dikenakan cukai sebagai pulangan pelaburan berbanding dengan gaji atau pampasan untuk perkhidmatan yang diberikan. Yuran insentif dikenakan cukai pada kadar keuntungan modal jangka panjang sebanyak 20% berbanding dengan kadar cukai pendapatan biasa, di mana kadar tertinggi adalah 39. 6%. Ini mewakili penjimatan cukai yang ketara untuk pengurus dana lindung nilai.

Pengaturan perniagaan ini mempunyai pengkritiknya, yang mengatakan bahawa strukturnya adalah celah yang memungkinkan dana lindung nilai untuk menghindari membayar pajak. Peraturan kepentingan dibawa masih belum terbalik meskipun banyak percubaan di Kongres. Ia menjadi isu topikal semasa pilihan raya utama 2016.

Banyak dana lindung nilai yang menonjol menggunakan perniagaan reinsurans di Bermuda sebagai satu lagi cara untuk mengurangkan liabiliti cukai mereka. Bermuda tidak mengenakan cukai pendapatan korporat, jadi dana lindung nilai menubuhkan syarikat reinsurans mereka sendiri di Bermuda. Dana lindung nilai itu kemudiannya menghantar wang kepada syarikat insurans semula di Bermuda. Ini penanggung insurans semula, sebaliknya, melabur dana tersebut kembali ke dana lindung nilai. Apa-apa keuntungan daripada dana lindung nilai itu pergi kepada penanggung insurans semula di Bermuda, di mana mereka tidak mempunyai cukai pendapatan korporat. Keuntungan dari pelaburan dana lindung nilai berkembang tanpa sebarang liabiliti cukai. Cukai hanya terhutang apabila pelabur menjual kepentingannya kepada syarikat insurans semula.

Perniagaan di Bermuda mestilah perniagaan insurans. Sebarang jenis perniagaan lain mungkin akan dikenakan penalti daripada U. S. Internal Revenue Service (IRS) bagi syarikat pelaburan asing pasif. IRS mentakrif insurans sebagai perniagaan aktif. Untuk melayakkan diri sebagai perniagaan aktif, syarikat insurans semula tidak boleh memiliki kumpulan modal yang jauh lebih besar daripada apa yang diperlukan untuk menyokong insurans yang dijualnya. Tidak jelas apa standard ini, kerana belum ditakrifkan oleh IRS. Kontroversi Dana Lindung Nilai

Sejumlah dana lindung nilai telah terbabit dalam skandal dagangan orang dalam sejak 2008. Kedua-dua kes perniagaan dalaman yang paling berprofil tinggi melibatkan Kumpulan Galleon yang diuruskan oleh Raj Rajaratnam dan SAC Capital yang diuruskan oleh Steven Cohen.

Kumpulan Galleon mengurus lebih dari $ 7 bilion pada puncaknya sebelum dipaksa menutup pada tahun 2009. Syarikat itu ditubuhkan pada tahun 1997 oleh Raj Rajaratnam. Pada tahun 2009, pendakwa raya persekutuan menuduh Rajaratnam dengan pelbagai tuduhan penipuan dan perdagangan orang dalam. Dia telah disabitkan dengan 14 pertuduhan pada tahun 2011 dan memulakan hukuman 11 tahun. Ramai pekerja Galleon Group juga disabitkan dalam skandal.

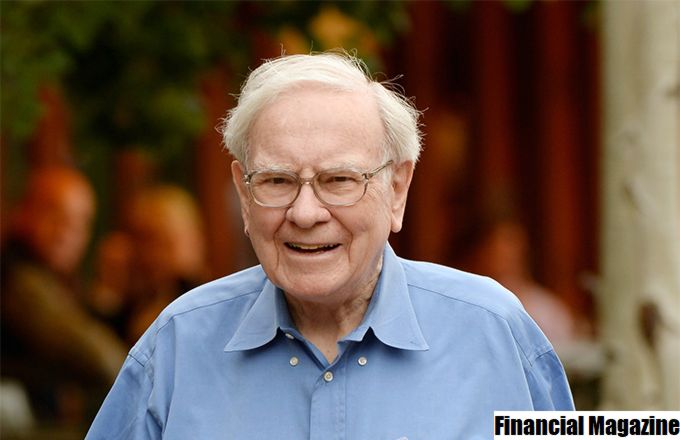

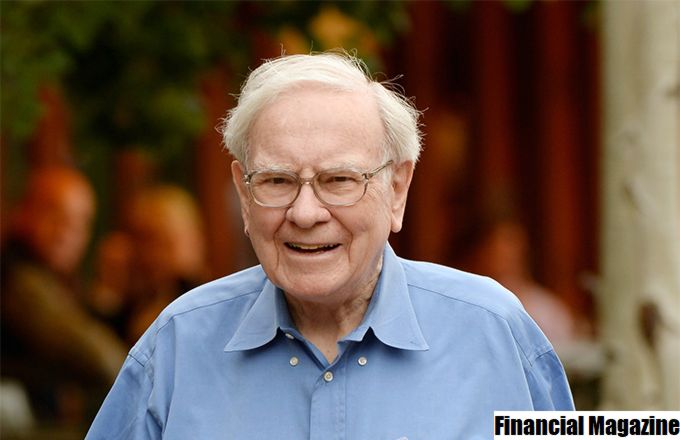

Rajaratnam ditangkap mendapatkan maklumat orang dalam dari Rajat Gupta, ahli lembaga Goldman Sachs. Sebelum berita itu disiarkan secara terbuka, Gupta didakwa menyampaikan maklumat bahawa Warren Buffett sedang membuat pelaburan di Goldman Sachs pada bulan September 2008 ketika krisis kewangan. Rajaratnam dapat membeli saham Goldman Sachs yang banyak dan membuat keuntungan yang tinggi pada saham tersebut dalam satu hari.

Rajaratnam juga disabitkan dengan caj perdagangan orang lain. Sepanjang masa jabatannya sebagai pengurus dana, beliau menanam sekumpulan orang dalam industri untuk mendapatkan maklumat material.

Steven Cohen dan dana lindung nilainya, SAC Capital, juga terlibat dalam skandal perdagangan orang dalam. SAC Capital berjaya mencapai $ 50 bilion pada puncaknya. SEC menyerbu pejabat empat syarikat pelaburan yang dikendalikan oleh bekas peniaga SAC Capital pada tahun 2010. Dalam beberapa tahun akan datang, SEC memfailkan beberapa tuduhan jenayah terhadap bekas peniaga SAC Capital.

Mathew Martoma, bekas pengurus portfolio SAC Capital, telah disabitkan atas tuduhan perdagangan orang dalam yang didakwa membawa lebih daripada $ 276 juta keuntungan untuk MPS. Dia memperoleh maklumat orang dalam ujian dadah klinikal FDA mengenai ubat Alzheimer yang SAC Capital didagangkan.

Steven Cohen secara individu tidak pernah menghadapi tuduhan jenayah. Sebaliknya, SEC memfailkan saman sivil terhadap SAC Capital kerana gagal mengawal peniaga dengan betul. Jabatan Kehakiman memfailkan dakwaan jenayah terhadap dana lindung nilai bagi penipuan sekuriti dan penipuan kawat. SAC Capital bersetuju untuk menyelesaikan semua tuntutan terhadapnya dengan mengaku bersalah dan membayar $ 1. 2 bilion denda. Dana lindung nilai selanjutnya bersetuju untuk berhenti menguruskan wang luar. Walau bagaimanapun, penyelesaian pada Januari 2016 membatalkan larangan seumur hidup Cohen daripada menguruskan wang dan akan membiarkan dia menguruskan wang dalam masa dua tahun, tertakluk kepada semakan oleh perunding bebas dan peperiksaan SEC.

Peraturan Baru untuk Dana Lindung Nilai

Dana lindung nilai adalah begitu besar dan berkuasa yang SEC mula mula memperhatikan, terutamanya kerana pelanggaran seperti perdagangan orang dalam dan penipuan nampaknya berlaku lebih kerap. Walau bagaimanapun, tindakan baru-baru ini sebenarnya telah melonggarkan cara dana lindung nilai boleh memasarkan kenderaan mereka kepada pelabur.

Pada bulan Mac 2012, Jumpstart Akta Pemula Perniagaan kami (Akta Kerja) telah ditandatangani ke dalam undang-undang. Premis asas Akta JOBS adalah untuk menggalakkan pembiayaan perniagaan kecil di U. S. dengan melonggarkan peraturan sekuriti. Akta JOBS juga mempunyai kesan utama ke atas dana lindung nilai: Pada bulan September 2013, pengharaman pengiklanan dana lindung nilai telah diangkat. Dalam undi 4-ke-1, SEC meluluskan pergerakan untuk membenarkan dana lindung nilai dan firma lain yang membuat persembahan swasta untuk mengiklankan kepada sesiapa sahaja yang mereka mahukan, tetapi mereka masih boleh menerima pelaburan daripada pelabur yang bertauliah. Dana lindung nilai sering menjadi pembekal utama modal kepada pemula dan perniagaan kecil kerana latitud pelaburan mereka yang luas. Memberi dana lindung nilai peluang untuk mendapatkan modal akan membantu pertumbuhan perniagaan kecil dengan meningkatkan jumlah modal pelaburan yang ada.

Pengiklanan dana lindung nilai memerlukan penawaran produk pelaburan dana kepada pelabur terakreditasi atau perantara kewangan melalui cetak, televisyen dan internet. Dana lindung nilai yang ingin meminta (mengiklankan) pelabur mesti memfailkan "Borang D" dengan SEC sekurang-kurangnya 15 hari sebelum iklan tersebut bermula. Oleh kerana pengiklanan dana lindung nilai dilarang sama sekali sebelum mengangkat larangan ini, SEC sangat berminat dengan cara iklan digunakan oleh penerbit swasta, jadi ia telah membuat perubahan kepada pemfailan Form D.Dana yang membuat permintaan awam juga perlu memfailkan Borang D yang telah dipinda dalam masa 30 hari selepas penamatan tawaran. Kegagalan untuk mematuhi peraturan ini mungkin menyebabkan larangan membuat sekuriti tambahan selama setahun atau lebih.

Lindung nilai yang lebih tinggi daripada dana lindung nilai yang datang pada harga

Dan kenapa mereka kadang-kadang kalah.

Lindung nilai oleh dana lindung

Menganalisis dana lindung nilai akan membantu anda menentukan sama ada pelaburan yang baik dan sesuai.

Melakukan lindung nilai dana dan dana bersama yang melabur dalam komoditi dalam persekitaran inflasi yang tinggi?

Dana lindung nilai dan dana bersama adalah jenis kenderaan pelaburan yang sangat berbeza. Kandungan dana lindung nilai ditentukan oleh pengurus dana lindung nilai dan garis panduan pelaburan yang ditetapkan oleh institusi kewangan yang dia bekerja untuk, jika ada satu.